|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

新能源汽车年产量突破1000万辆,产业链机遇如何看?

11月14日我国新能源汽车年度产量首次突破1000万辆,成为全球首个新能源汽车年产量突破1000万辆的国家。而2024年10月国内新能源乘用车渗透率持续攀升至49.8%,这意味着每月销量中近一半是新能源车。

长途打开辅助驾驶、打车遇上无人驾驶网约车……智能网联新能源汽车正逐步走进我们的生活。

一面是产业的高速发展和增长,另一方面是近两年资本市场中行业板块阶段波动和蛰伏,随着本轮市场回暖和反弹,电动车方向投资该如何把握?

中国新能源汽车产业“加速度”

汽车工业作为仅次于房地产的超长产业链,在经济增长中贡献着重要力量。

回顾全球汽车产业百年历史,汽车生产模式的每次变革都是技术创新、生产要素创新配置等推动的结果,不断向更高效率、更好体验进化。正如过去20多年,从2001年中国正式启动“十五”863计划电动汽车重大专项开始,中国新能源汽车产业从无到有、换道先行,取得显著成就和全球影响力。

发展新能源汽车是我国从汽车大国迈向汽车强国的必由之路。这背后离不开国家的战略魄力,离不开技术的创新发展,也离不开一批批实干者和企业家的躬身付出。经过多年努力,我国新能源汽车已经建立起完整和自主可控的产业链体系,电池实现100%自主可控,车型产品不断丰富。

据中汽协数据,2023年中国新能源汽车销量达到949.5万辆,连续9年稳居全球产销规模第一;再到今年11月年产量就已达到千万辆的级别,标志着新能源汽车产业规模再上新台阶。

(数据来自中汽协)

同时在新技术、工程师红利和供应链等优势加持下,中国企业出海正在全球舞台打开更大的市场空间。以汽车为例,2023年中国出口总量491万辆,首次跃居世界第一,新能源汽车出口也实现了“量价齐升”。

除了电动化,智能化成为又一发展重点。L2辅助驾驶和智能泊车加速普及,逐步成为标配;单车智能技术与“车路云一体化”推广迅速,前期已看到五部门发布20个应用试点城市名单,有望激发产业链更多活力。

汽车产业拥有电动化与智能化深度融合的广大发展空间。中国新能源汽车政策的主要推动者之一苗宇先生认为:新能源汽车比赛的上半场是动力的电动化,我们已经取得了全球领先优势;真正决定胜负的是以智能化为代表的下半场比赛。下半场正是智能网联汽车的发展,从技术上看,我们要从“车载”向“车控”发展,包括底盘、动力,最终形成整车计算平台。

智能驾驶有望迈过奇点

嘉实新能源新材料基金经理熊昱洲认为,随着技术的不断进步和成熟,高阶辅助驾驶显著打开用户认知度后,产业推进的速度在明显加速。从去年“无图”城市NOA的方案和今年进一步迭代的端到端规控方案,将进一步加大用户基数带来更快和更高的渗透;此外,座舱交互的大模型应用也在推进之中。

无论是在座舱还是在智能驾驶层级,软件的差异将形成相对较难以赶超的能力差异,这也将意味着智能汽车对传统汽车的替代趋势将进一步加速。他认为,2024年我们已经看到电动车沿着过去的S型渗透路径,渗透率突破50%;同时也有希望看到处在5%渗透率的高阶辅助驾驶,从奇点进入加速普及的阶段。

智能汽车所覆盖的领域涵盖感知定位、决策规划、执行控制等多个层面,涉及到软件、传统汽零、消费电子、半导体等多个行业。在上述行业中积极拥抱变革的公司,有望通过切入智能化赛道构筑第二成长曲线并打开长期增长空间。

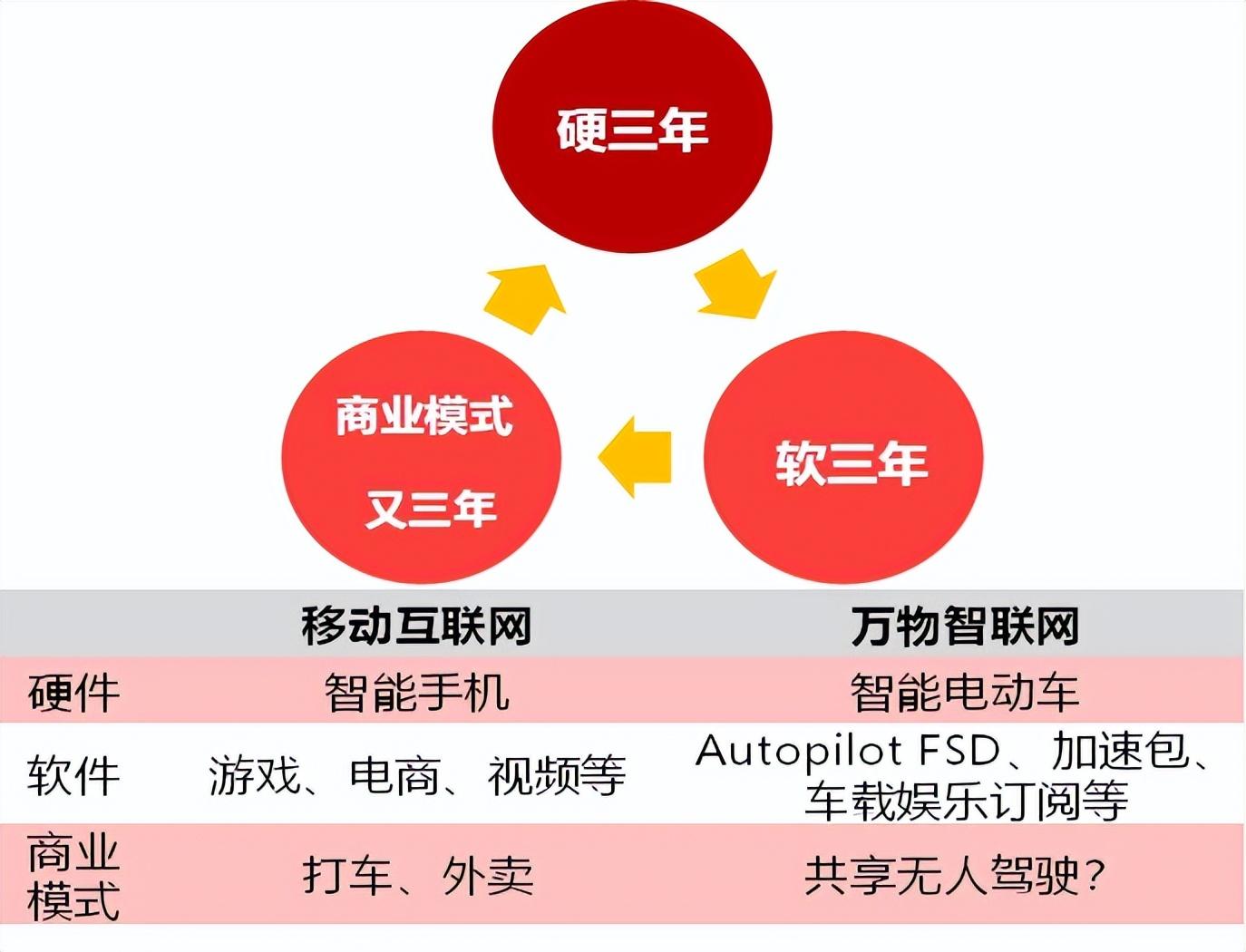

事实上,海外龙头车企在今年开启的智能驾驶订阅服务收费已经取得一定成效,并且随着技术迭代的深入,主机厂有望实现存量变现的商业模式重构。

关注锂电池等景气周期反转

我们知道,市场先生是基本面和情绪面等的综合反映,市场情绪往往会将一些优势或冲击短期化或放大化。在投资中,不仅要考虑产业趋势的本身,也需要结合企业自身的经营周期和估值摆动周期的力量。

股价长周期是业绩增长的趋势线和估值摆动的叠加。其中最为关键的是业绩增长的趋势线,而估值周期的摆动也可能会让一些优秀甚至卓越的公司,阶段性回报受到显著压制甚至出现明显回调。

典型从新能源汽车这一轮4-5年的周期来看,2019年-2021年是估值和EPS双升周期,初期国内新能源车销量还没有显著的上升,但股价在2019年开始表现,说明股票市场往往领先实体产业数据。随后产业供需出现变化,叠加当时经济复苏的悲观预期,我们看到2022-2023年新能源板块迎来估值与EPS双杀调整。悲观情绪线性外推,使得大量行业头部企业市值跌到与其账面现金相当甚至更低的水平。

产业发展,始终是波浪前行的过程。随着碳酸锂价格跌至底部,目前光储一体平价和新能源汽车油电平价已逐步成为现实,电动重卡等新需求场景被激活。考虑在电池性价比驱动下的新需求和新场景扩张,阶段性过剩在需求增长中快速消化。

除此之外,市场关注海外市场对中国新能源车发起的关税。熊昱洲认为,正如2011-2012年启动的光伏双反调查,不仅没有影响到中国企业的业务发展,反而实现了当前中国在光伏产业占据全球90%以上产能的现有格局。一方面,随着各个车企开启海外产能的本土化布局,面临贸易壁垒的压力会有明显减缓;另一方面,中国车企在电动化和智能化领域所锤炼出来的优势和竞争力,在相当长时间内难以被海外传统车企跟进。短周期的贸易政策或许造成一定节奏上的影响,但对于产业竞争力和长期全球份额,依然值得保持乐观期待。

产业发展上看,车企的车型周期和锂电池的产能周期有望共振。考虑后续经济企稳带来的资产定价的变化,前期受损行业存在估值修复的空间。新能源自身产业周期经历了过去两三年的调整,其景气周期也有反转的可能性。

熊昱洲认为,当下锂电池的开工率已经出现了明显抬升,景气边际出现改善,整体顺序延续整车、电池、加工、汽车电子、负极、电解液和隔膜的顺序进行展开,新周期预计已经开始。而当下较低的资本开支意愿有望让本轮景气周期超越市场预期,相关方向新周期机遇值得关注。

注:相关观点仅为基金经理当前看好方向,不代表基金未来长期必然投资方向。

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。